杠杆50倍 美联储应紧急降息以挽救股市?分析师:美国尚未衰退 紧急降息将是个错误

发布日期:2024-09-03 21:25 点击次数:92

专题:全球股市遭遇“黑色星期一”日股暴跌 东证指数触发熔断

上周,美联储在最新一次政策会议上放弃了降息机会,随着全球股市暴跌,交易员们正谈论美联储紧急降息的可能性。彭博专栏作者、分析师Marcus Ashworth表示,这一情形不仅极不可能,而且将适得其反。

Ashworth称,股市的下跌基本上属于市场仓位的出清,而不是对经济冲击的反应。大量投资者在杠杆率过高的交易中摔倒:从低价借入低利率的日元,到追涨科技股泡沫,尤其是AI相关股票。这成为了他们的伊卡洛斯时刻。

新加坡以其高质量的教育体系和多元化的文化氛围吸引着来自世界各地的留学生。无论是在大学本科、硕士研究生还是博士研究生阶段,许多国际学生选择在新加坡接受教育。然而,不同的学校和课程可能有不同的英语语言要求。

对此,教育专家熊丙奇在自己的社交账号中提出了自己的看法。

他表示,美国经济没有任何问题,因此货币当局没有理由介入,为过度扩张的股票持有者减轻损失。传说中的“美联储看跌期权”是仅在紧急情况下才会使用的破玻璃杠杆——而现在还未到那种地步。

美国经济衰退的风险有所上升,但经济收缩远未达到基本情景。亚特兰大联储的国内生产总值(GDP)即时预测预计,美国第三季度经济增速将超过2%,再现第二季度令人印象深刻的强劲势头。

Ashworth评价道,上周五公布的7月非农就业报告弱于经济学家预期,但飓风贝丽尔的影响使得难以看出任何令人担忧的趋势,而不是仅仅是不那么强劲的一个月的就业增长。最新的企业财报季总体上也相当不错,尽管有少数例外。

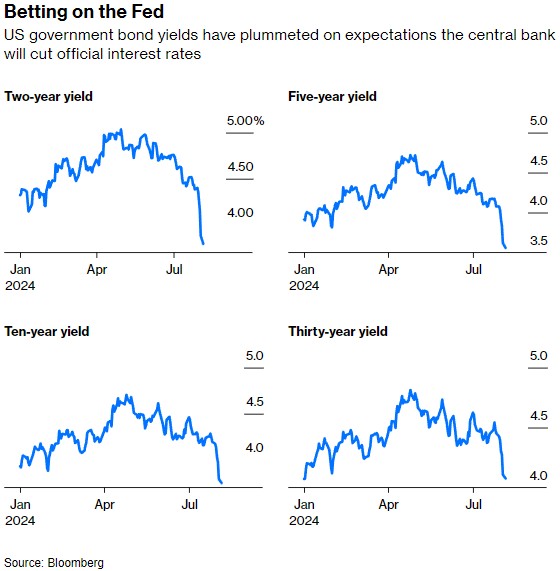

不过,更可持续的趋势可能在于,在固定收益投资者遭受了连续几年债券收益率上行的灾难性打击后,政府借贷成本下降。过去三个月,美国10年期国债收益率下跌了100个基点,至3.75%左右,其中一半的跌幅发生在过去八个交易日。尽管如此,2 - 10年期国债收益率曲线仍然倒挂了26个基点,但这并不是经济衰退的前兆。相对于曾经无所不能的股票,债券正重新确立其在投资组合中的地位,这是一种逐渐演变,由于经济格局变得更为复杂,遏制通胀的限制性借贷成本显然变得不那么必要了。

Ashworth提到,紧急降息确实会发生,但这种情况相对较少,且只有在经济面临突然停滞时才会运用。上一次出场是在2020年3月,为应对疫情,美联储当时将利率下调150个基点至零,并维持了两年。在此之前,在全球金融危机期间美联储也应用过几次。在2001年科技泡沫破裂后,美联储曾两次在会议内部降息50个基点,在2001年9月11日的恐怖袭击事件后,美联储也曾采取过降息行动。不过,美联储也已从这种观念中吸取了惨痛的教训,即为保护投资者免受非理性繁荣的影响。

美联储下一次会议将在9月18日举行,50个基点的降息几乎已被期货市场完全消化。尽管美联储主席鲍威尔在7月31日的新闻发布会上淡化了首次大幅降息的可能性,但这种观点可能不再成立。美联储意识到,维持较紧的官方利率可能太久了,不过,它也不需反应过度,尤其是在选举年。宽松周期通常以降息50个基点开始,而在这次这样的举动或许是合理的,不过,这一举措更应在合适的时间地点及预定的会议上,而不是作为对股市迟来的回调的紧急回应。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮 杠杆50倍